Analiza bonów skarbowych – wstęp

Bony skarbowe są papierami wartościowymi rynku pieniężnego. W odrębnym artykule scharakteryzowałem ich istotę, najważniejsze cechy oraz ryzyko związanie z inwestycjami w tzw. weksle skarbowe. Ten wpis w całości zostanie poświęcony analizie tych instrumentów finansowych.

Bony skarbowe (treasury bills, T-bills) są dłużnymi, krótkoterminowymi papierami wartościowymi. Mają dyskontowy charakter, co oznacza, że sprzedawane są poniżej wyznaczonej wartości nominalnej. Zyskiem inwestora jest różnica występująca pomiędzy ceną zakupu i ich nominałem. Jest ona wypłacana w momencie wykupu bonów skarbowych. Są one emitowane przez Skarb Państwa w celu pozyskania środków na finansowanie deficytu budżetowego. W nauce o finansach bardzo często zakłada się, że rząd jest zawsze wypłacalny, dlatego też przyjmuje się, że te papiery wartościowe są pozbawione ryzyka.

Analiza bonów skarbowych oparta jest o elementarne koncepcje dotyczące teorii wartości pieniądza w czasie – mianowicie, wykorzystuje się zasadę procenta i dyskonta prostego. Dlatego też, nie powinna ona przysporzyć wielu problemów z przeprowadzeniem obliczeń. Należy jednak zaznaczyć, że metodyka jest niejednorodna, ponieważ na różnych rynkach stosowane są odmienne sposoby kwotowania bonów skarbowych, co sprawia, że można się pomylić. Należy zatem pamiętać, że[1]:

- Bony skarbowe mogą być kwotowane w oparciu o rentowność, czyli stopę zwrotu z rynku pieniężnego (yield on a money-market basis).

- Bony skarbowe mogą być kwotowane w oparciu stopę dyskontową (yield on a discount basis).

Dla dwóch wyżej wymienionych metod kwotowań bonów skarbowych stosuje się odmienną metodykę wyznaczania ich wartości. W pierwszym przypadku wykorzystywana jest zasada dyskonta prostego (rzeczywistego), natomiast w drugim dyskonto handlowe.

Istota wyceny bonów skarbowych i podstawowe pojęcia

Analiza bonów skarbowych i innych dłużnych papierów wartościowych przeważnie polega na zastosowaniu nieskomplikowanych metod. Niemniej jednak, interpretacja rezultatów często zależy od badanego problemu. Dlatego też, bardzo istotne jest, aby pamiętać, że:

- Rentowność bonów skarbowych ustalana jest w oparciu o cenę i wartość nominalną walorów. Sugeruje ona jakiego zysku powinien oczekiwać nabywca bonów, gdy przetrzyma je do terminu wykupu.

- Wartość bonów skarbowych ustalana jest w oparciu o ich wartość nominalną i oczekiwaną przez inwestora stopę zwrotu. W ten sposób, możliwe jest ustalenie maksymalnej kwoty jaką powinien zapłacić nabywca bonów, aby zrealizować oczekiwany dochód.

Przeprowadzenie analizy bonów skarbowych wymaga znajomości podstawowych cech tych papierów wartościowych. Zaliczyć do nich należy[2]:

- Termin wykupu – okres, po upływie którego emitent dokonuje wykupu bonów skarbowych.

- Cena bonu skarbowego – cena, za którą można kupić bon skarbowy.

- Wartość nominalna – wartość wypłacana w terminie wykupu przez emitenta bonu.

- Liczba dni w roku – umownie określona liczba dni w roku. Bardzo często przyjmuje się, że jest ich 360.

Wycena i rentowność bonów skarbowych – wzory

Należy przypomnieć, że metodyka analizy bonów skarbowych zależy od sposobu ich kwotowania. Każdy kraj przyjmuje swój system, podobnie jak w przypadku ustalenia umownej liczby dni w roku. Na przykład, w USA bony kwotowane są na podstawie stopy dyskontowej, więc ich rentowność oraz wartość oblicza się inaczej niż w Polsce. W dwóch kolejnych częściach niniejszego opracowania przedstawione zostaną wzory, które należy stosować w przypadku dwóch wspomnianych systemów.

Kwotowane bonów w oparciu o stopę zwrotu z rynku pieniężnego

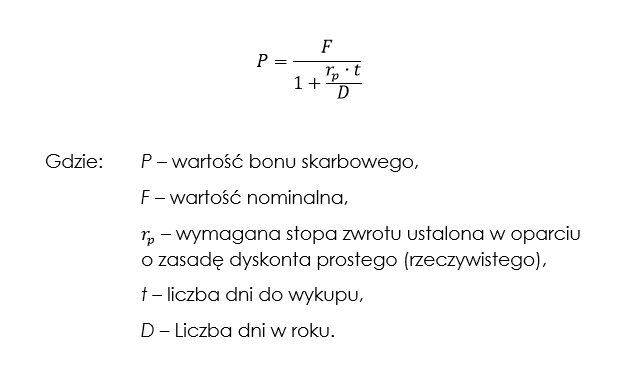

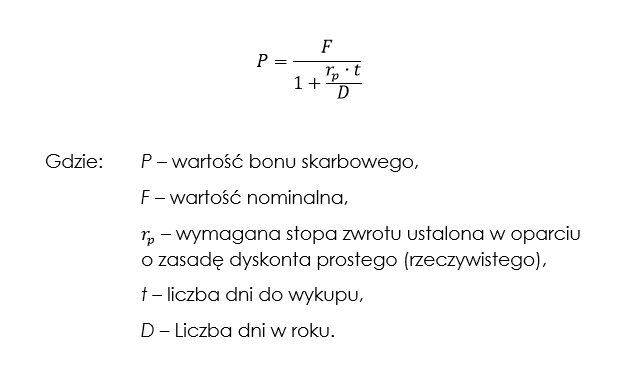

W Polsce stosowane jest kwotowane weksli skarbowych w oparciu o ich rentowność, tzn. o stopę zwrotu z rynku pieniężnego. Dlatego też, podstawowy wzór dotyczący wyceny tych papierów wartościowych dotyczy zasady dyskonta prostego (rzeczywistego) i ma następującą postać[3]:

W wyniku przekształcenia powyższego równania można obliczyć rentowność bonów skarbowych. Niemniej jednak, zgodnie z wcześniej przedstawionym opisem, nie będzie to wymagana stopa zwrotu. Rezultatem będzie to stopa zwrotu, której może oczekiwać inwestor, w przypadku gdy zatrzyma bony do terminu ich wykupu, pod warunkiem, że zakupi je po cenie „P”. Wzór ma następującą postać:

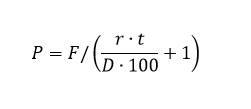

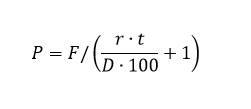

Niektóre pozycje książkowe, przedstawiają wzór na wycenę bonu skarbowego w odmienny sposób. Mianowicie, czasem w opracowaniach akademickich, wartości stóp zwrotu wprowadza się z pominięciem procenta. Na przykład, zamiast 0,05 (czyli 5%) do wzoru podstawia się liczbę „5”. W celu uzyskania poprawnego wyniku należy przekształcić wzór i zamieścić w nim element, który pozwoli na przeprowadzenie dzielenia podstawionej liczby przez 100. W rezultacie, otrzymany wynik będzie wyrażony w procentach. W mojej opinii dokonywanie takich przekształceń jest niezrozumiałe. Jest to działanie podobne do dopisywania formuły „x 100” za niektóre wskaźniki finansowe, aby poinformować czytelnika, że rezultat należy przedstawić w procentach. Pomimo faktu, iż stosowanie tego zapisu ma znikomą wartość merytoryczną, to funkcjonuje on w podręcznikach akademickich, dlatego też przedstawiony zostanie również 2-gi wariant formuły[4]:

Niektóre pozycje książkowe, przedstawiają wzór na wycenę bonu skarbowego w odmienny sposób. Mianowicie, czasem w opracowaniach akademickich, wartości stóp zwrotu wprowadza się z pominięciem procenta. Na przykład, zamiast 0,05 (czyli 5%) do wzoru podstawia się liczbę „5”. W celu uzyskania poprawnego wyniku należy przekształcić wzór i zamieścić w nim element, który pozwoli na przeprowadzenie dzielenia podstawionej liczby przez 100. W rezultacie, otrzymany wynik będzie wyrażony w procentach. W mojej opinii dokonywanie takich przekształceń jest niezrozumiałe. Jest to działanie podobne do dopisywania formuły „x 100” za niektóre wskaźniki finansowe, aby poinformować czytelnika, że rezultat należy przedstawić w procentach. Pomimo faktu, iż stosowanie tego zapisu ma znikomą wartość merytoryczną, to funkcjonuje on w podręcznikach akademickich, dlatego też przedstawiony zostanie również 2-gi wariant formuły[4]:

Zastosowanie powyższego wzoru da takie same rezultaty jak jego wcześniej przedstawiana wersja pochodząca z wykorzystania zasady dyskonta rzeczywistego. Należy jeszcze raz podkreślić, że w przypadku tej formuły „r” to oprocentowanie przemnożone przez 100, które następnie jest podzielone przez 100 (stąd liczba 100 we wzorze).

Zastosowanie powyższego wzoru da takie same rezultaty jak jego wcześniej przedstawiana wersja pochodząca z wykorzystania zasady dyskonta rzeczywistego. Należy jeszcze raz podkreślić, że w przypadku tej formuły „r” to oprocentowanie przemnożone przez 100, które następnie jest podzielone przez 100 (stąd liczba 100 we wzorze).

Kwotowane w oparciu o stopę dyskontową

W przypadku, gdy bony skarbowe są kwotowane na podstawie stopy dyskonta należy stosować inne wzory. Mianowicie, dotyczą one zasady dyskonta handlowego. Jak już wspomniano wcześniej, tego rodzaju rozwiązanie stosowane jest np. w USA. W tym przypadku wzory na wartość bonów i ich rentowność są następujące (oznaczenia bez zmian)[5]:

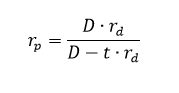

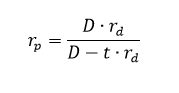

Należy zaznaczyć, że wzór na rentowność bonu skarbowego jest bardzo zbliżony do jego odpowiednika stosowanego przy zasadzie dyskonta rzeczywistego. W tym przypadku wartość dyskonta (F-P) musi zostać podzielona przez wartość nominalną bonu skarbowego, a nie jego cenę „P”. Należy dodać, iż pomiędzy stopami ustalonymi w oparciu o dyskonto proste i handlowe występuje m.in. następująca zależność:

Wycena i rentowność bonów skarbowych – przykłady

Poniżej zaprezentowane zostaną wybrane przykłady obliczeń dla dwóch przedstawionych podejść do kwotowania bonów skarbowych. W opisie każdego przypadku zostanie wyszczególnione czy rozważany jest polski czy amerykański papier wartościowy.

Wycena bonu skarbowego – kwotowanie na podstawie dyskonta prostego – przykład 1

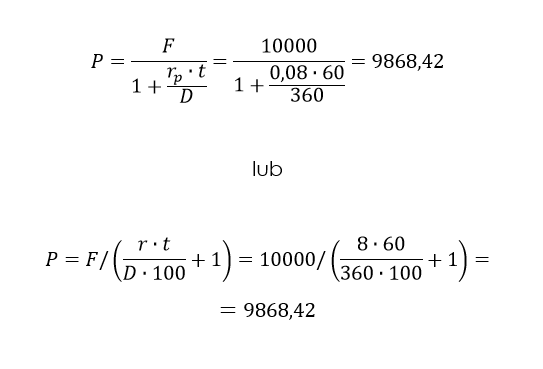

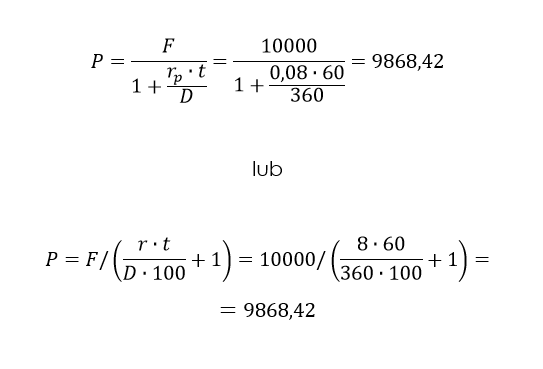

Inwestor zamierza zakupić wyemitowane w Polsce bony skarbowe o wartości nominalnej równej 10000 zł. Wcześniej przeprowadzono analizę podobnych inwestycji (o zbliżonym ryzyku i horyzoncie czasowym) i ustalono wartość wymaganej stopu zwrotu na poziomie 8%. Bony emitowane są na okres 60 dni, natomiast zakłada się, że cały rok liczy 360 dni. Jaką maksymalną cenę inwestor może zapłacić za ten walor, aby po jego zakupie zrealizował on wymaganą stopę zwrotu?

Wycena bonu skarbowego – kwotowanie na podstawie dyskonta handlowego – przykład 2

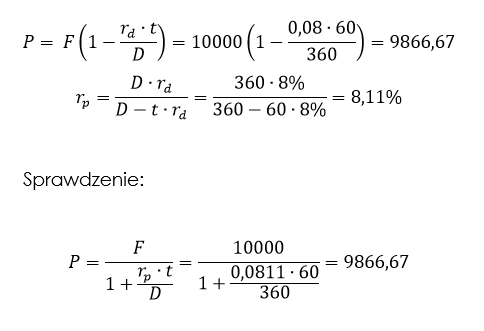

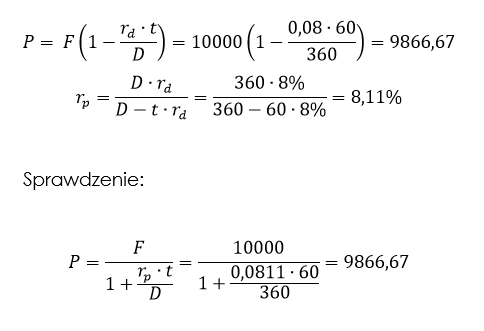

Wykorzystując dane z pierwszego przykładu, możemy wyznaczyć cenę bonu emitowanego w USA. Jest to cena, która byłaby elementem amerykańskich notowaniach rynkowych. Rozważmy zatem następującą sytuację: podana do wiadomości stopa dyskonta wynosi 8%, wartość nominalna bonu to 10000 dolarów, a termin wykupu wynosi 60 dni. Jaka jest wartość tego bonu, przy założeniu, że cały rok ma 360 dni? Ile musiałaby wynosić stopa zwrotu oparta na rentowności rynku pieniężnego, żeby podczas notowań w Polsce cena waloru była równa cenie bonu notowanemu w USA [wyniki w dolarach; nie przeliczamy na PLN, aby ukazać zależność występującą pomiędzy stopami]?

Rentowność bonu skarbowego – oczekiwana stopa dochodu i stopa dyskontowa – przykład 3

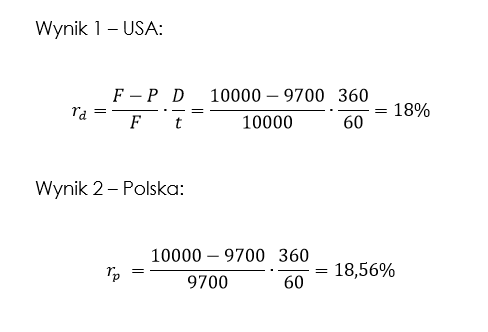

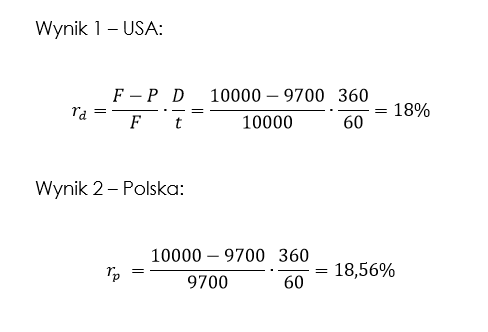

Dany jest następujący bon skarbowy: wartość nominalna 10000 jednostek [waluta bez znaczenia], cena wynosi 9700 jednostek, natomiast do terminu wykupu pozostało 60 dni (rok ma 360). Jaka dyskontowa stopa zwrotu (yield on a discount basis) obliczona zostałaby w USA? Ile wyniosłaby stopa zwrotu obliczona na bazie dochodowości rynku pieniężnego (yield on a money-market basis) w Polsce?

Wycena bonów skarbowych – rynek wtórny – przykład 4

W ramach przykładów wyceny bonów skarbowych często rozpatrywany jest problem banku, który funkcjonuje na rynku wtórnym. Mianowicie, uczestniczy on w zakupie i sprzedaży bonów, a zainteresowany jest osiągnięciem zysku. Rozważmy następujący przykład [warunki polskie]: Jest 15 maja, natomiast termin wykupu bonów to 30 maja (różnica wynosi 15 dni). Zgłoszono ofertę kupna bonów o rentowności równej 4,4% oraz ich sprzedaży z rentownością wynoszącą 3,1%. Oznacza to, że bank zainteresowany jest zakupem bonów charakteryzujących się rentownością 4,4% oraz sprzedażą bonów po cenie, przy której ich rentowność wynosi 3,1%. Ceny można obliczyć w następujący sposób:

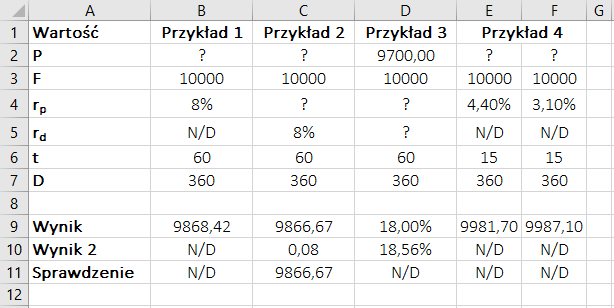

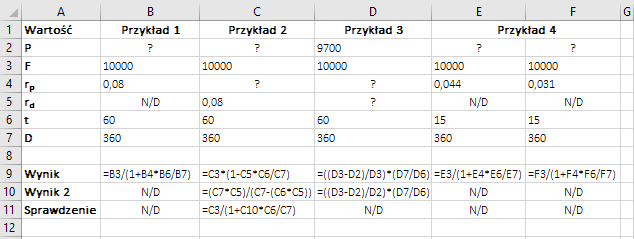

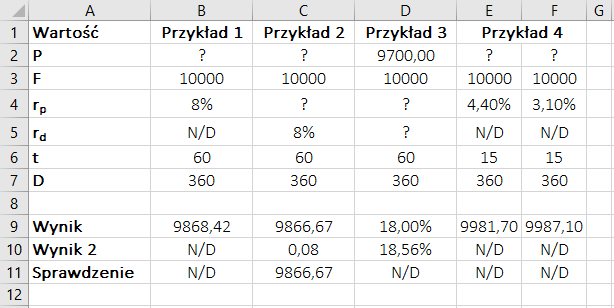

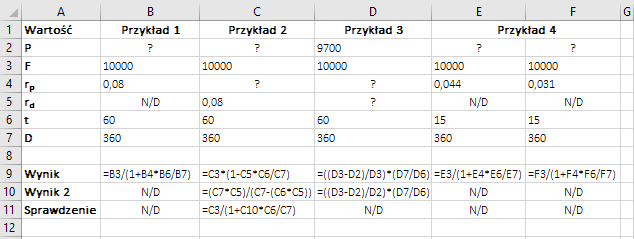

Analiza bonów skarbowych – przykłady w MS Excel

Wszystkie obliczone w artykule przykłady można z łatwością przenieść do programu MS Excel. W ich przypadku nie trzeba stosować żadnych funkcji. Należy jedynie przepisać dane wejściowe i wzory. Na niżej zamieszczonych rysunkach przedstawiono rezultaty oraz formuły, które należy wprowadzić w odpowiednie komórki.

Analiza bonów skarbowych

Źródła:

[1] [2] [5] Zob. L. Martellini, el al., „Fixed-Income Securities. Valuation, Risk Management and Portfolio Strategies”, Wiley Finance, 2003, s. 3-6 i 26-28.

[3] Zob. K. Jajuga, T Jajuga, “Inwestycje”, wyd. 3, Wydawnictwo Naukowe PWN, Warszawa 2007, s. 101.

[4] Zob. W. Dębski, „Rynek finansowy i jego mechanizmy”, wyd. 3,Wydawnictwo Naukowe PWN, Warszawa 2005, s. 35.

Świetnie przygotowane, bardzo klarowne

Bardzo dziękuję!

Jestem przed kolokwium i dużo mi dał ten materiał, dziękuję.

Ciekawe, czy mogę omówić te przykłady na ćwiczeniach ze studentami? Pozdrawiam

Witam,

Oczywiście, cieszę się, że mogły się Panu przydać. Proszę jedynie pamiętać, żeby zweryfikować na wszelki wypadek ich treść, do tej pory zdarza mi się wychwycić jakąś literówkę, lub inny błąd.

Pozdrawiam serdecznie,

Michał